Ein Beitrag von

Andreas Wegmann

Veröffentlicht am

02.08.2022

Aktualisiert am

02.08.2022

Lesezeit

3 min

Der Zahlungsverkehr wird weltweit schneller – oder soll es zumindest. Von Banken wird erwartet, Zahlungen mehr oder weniger sofort auszuführen, auch bei kleinen Beträgen und exotischen Währungen. Eine Reihe von Unternehmen fokussieren sich inzwischen auf dieses Segment. Die traditionellen Banken verlieren hier langsam aber stetig Geschäft. Als Genossenschaft der Banken hat SWIFT eine Möglichkeit geschaffen, das Terrain besser zu verteidigen: SWIFT go

Auslandszahlungsverkehr

Im SEPA Raum kann man den Begriff Auslandszahlungsverkehr (AZV) nicht mehr wörtlich nehmen, da die Euro Zone viele Länder vereint. Wenn man hierzulande von Auslandszahlungsverkehr spricht, ist meist ein Guthabentransfer in einer anderen Währung als dem Euro gemeint.

Für Banken stellt sich die Frage, welchen Stellenwert Auslandstransaktionen für die eigenen Kunden einnehmen. Einige Banken wie z.B. Western Union haben sich erfolgreich auf den Auslandszahlungsverkehr spezialisiert, weil man an den Wechselkursen gut verdienen kann. Mit der Digitalisierung sind hier zusätzliche Anbieter auf den Markt gekommen, wie z.B. Ripple oder Wise. Wer oft Zahlungen ins Ausland vornehmen muss, landet schnell bei einem Spezialanbieter.

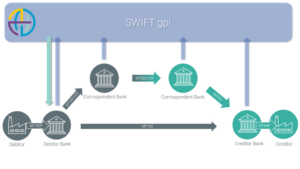

SWIFT und SWIFT gpi

Als Genossenschaft der Banken muss SWIFT den eigenen Mitgliedern AZV Services anbieten, um das eigene Geschäft zu schützen. Internationale Konzerne haben sich zusammen mit den internationalen Großbanken Lösungen geschaffen, die alle deren Anforderungen erfüllen.

Als Genossenschaft der Banken muss SWIFT den eigenen Mitgliedern AZV Services anbieten, um das eigene Geschäft zu schützen. Internationale Konzerne haben sich zusammen mit den internationalen Großbanken Lösungen geschaffen, die alle deren Anforderungen erfüllen.

Abseits der großen Beträge, hoher Transaktionszahlen und bei exotischen Währungen erleben „kleine Kunden“ dagegen viel unerfreuliches. Zahlungen sind oft mit unbekanntem Status tagelang unterwegs, um dann schließlich beim Empfänger abzüglich Gebühren einzugehen. Wer wieviel Gebühr erhoben hat, ist nicht feststellbar.

Um die mangelnde Transparenz zu beheben, hat SWIFT seine Mitglieder verpflichtet den SWIFT gpi Tracker bei jeder Transaktion mit Daten zu versorgen. SWIFT gpi macht damit immerhin die Gebühren transparent und gibt auch Auskunft, bei welcher Bank das Geld gerade liegt.

Um die mangelnde Transparenz zu beheben, hat SWIFT seine Mitglieder verpflichtet den SWIFT gpi Tracker bei jeder Transaktion mit Daten zu versorgen. SWIFT gpi macht damit immerhin die Gebühren transparent und gibt auch Auskunft, bei welcher Bank das Geld gerade liegt.

Die Verpflichtung von SWIFT gpi erstreckt sich nicht darauf, die Daten dem Kontoinhaber auch zur Verfügung zu stellen. Bis heute kann kaum ein Privatkunde über sein Online Banking seine Auslandszahlung verfolgen, weil die nötigen IT-Anpassungen für die Banken nicht lohnend erscheinen.

SWIFT go

Damit die Mitgliedsbanken von SWIFT auch kleinen Kunden bei kleinen Beträgen einen anständigen Service liefern können, wurde SWIFT go im July 2021 in Betrieb genommen. Bis Jahresende 2022 sollen mehr als 300 Banken in über 70 Ländern dem System beigetreten sein. Hier die wesentlichen Merkmale von SWIFT go:

- Eine Bank kann sich an SWIFT go beteiligen und bietet sich damit den anderen Teilnehmern als Partner an. Jede Bank kann individuell konfigurieren, welche Währungen sie abwickeln will. Die Vorgaben für die Verarbeitungsgeschwindigkeit müssen dabei eingehalten werden.

- Die Banken vereinbaren jeweils untereinander vorab Gebühren und Konditionen, die nachträglich in Rechnung gestellt werden. Bei dieser Abrechnung hilft das SWIFT go System. Von der eigentlichen Transaktion dürfen keine Gebühren abgezogen werden. Wenn der Sender 1.000$ sendet, kommt auch der genaue Gegenwert beim Empfänger an.

- Der Kontoinhaber bekommt bevor er die Transaktion auslöst alle Gebühren und Wechselkurse angezeigt. Ebenso bekommt er Zugang zum Transaktionsstatus.

- Seitens SWIFT werden „wettbewerbsfähige“ Gebühren berechnet.

- Momentan ist der Maximalbetrag auf 10.000 US$/€/GBP begrenzt.

- Das Guthaben muss in maximal vier Stunden beim Empfänger angekommen sein.

Fazit

SWIFT go ist sicherlich ein gutes Hilfsmittel für die traditionellen Banken das Serviceangebot zu verbessern. Ob es ein eigenständiges, lukratives Geschäftsfeld oder nur eine Vervollständigung des Serviceangebotes ist, muss jede Bank für sich entscheiden. Fest steht, dass die Spezialanbieter und FinTechs weiter am AZV Kundensegment graben werden. Die Messlatte für die „user experience“ und Geschwindigkeit liegt hoch und bei den Gebühren niedrig.

SWIFT go ist sicherlich ein gutes Hilfsmittel für die traditionellen Banken das Serviceangebot zu verbessern. Ob es ein eigenständiges, lukratives Geschäftsfeld oder nur eine Vervollständigung des Serviceangebotes ist, muss jede Bank für sich entscheiden. Fest steht, dass die Spezialanbieter und FinTechs weiter am AZV Kundensegment graben werden. Die Messlatte für die „user experience“ und Geschwindigkeit liegt hoch und bei den Gebühren niedrig.

Es ist auch damit zu rechnen, dass künftig auch ganz neue Wege für cross border payments beschritten werden. Ein Beispiel dazu findet sich in einem andern Beitrag über Bitcoin Lightning im Interbankenzahlungsverkehr.

Teilen