Ein Beitrag von

Andreas Wegmann

Veröffentlicht am

21.03.2021

Aktualisiert am

08.09.2021

Lesezeit

4 min

Ein EFTPOS Terminal (Elektronic Fund Transfer at Point of Sale) ist für die meisten Menschen das Symbol des bargeldlosen Bezahlens im stationären Handel (POS). Im Laufe der technischen Entwicklung gab es bereits viele Änderungen und Verbesserungen und nach allgemeiner Erwartung geht das so weiter. Mit dem Fortschritt bei den Smartphones und den Zahlverfahren (z.B. SEPA Instant Credit Transfer) werden diese Terminals allerdings zunehmend ihre Bedeutung verlieren. Sie werden kleiner, viel günstiger und sehr viel „dümmer“.

Die Entwicklung der EFTPOS Terminals

Als der bargeldlose Zahlungsverkehr noch papierhaft abgewickelt wurde, war die Akzeptanz eher gering. Der Aufwand für die Verwaltung von Schecks bzw. Kreditkartenbelegen, die Höhe der Gebühren, Dauer für die Gutschrift für den Verkäufer und das Betrugsrisiko haben eine breite Akzeptanz verhindert.

Anfang der Achtzigerjahre wurden in den USA erstmals EFTPOS Terminals eingeführt, die die Kundendaten einer Karte und den Kaufbetrag elektronisch übermittelten. Zu dieser Zeit war juristisch gesehen die Autorisierung noch die auf dem Beleg geleistete Unterschrift. Diese Terminals haben die Kartendaten aus dem Magnetstreifen gelesen und mittels der Telefonleitung und Modem übertragen. Zusammen mit dem Kaufbetrag wurde die Transaktion vorab elektronisch autorisiert.

Die Kommunikation wurde mit der Umstellung auf ISDN erheblich beschleunigt und heute werden natürlich IP Verbindungen genutzt. Die Daten auf der Karte werden inzwischen auf einem Chip gespeichert und die Autorisierung wurde von der Unterschrift auf die Eingabe einer PIN umgestellt.

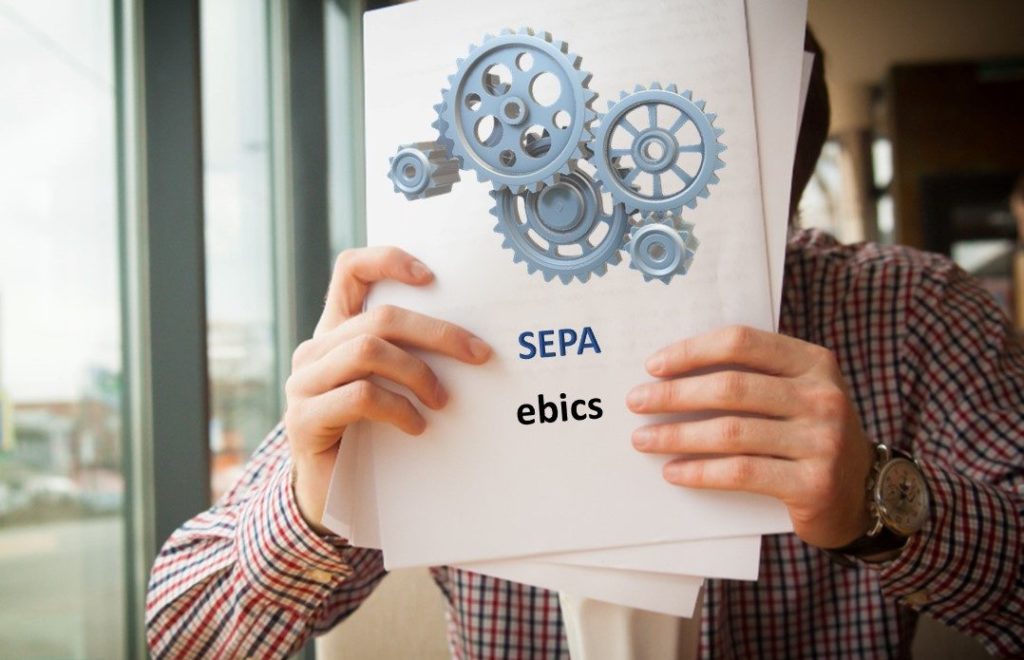

Karte und EFTPOS Terminal – ein kostenintensives Subsystem

Ein EFTPOS Terminal alleine ist nur der sichtbarste Teil eines komplexen Systems. Der Geldtransfer vom Konto des Käufers bis zur Gutschrift auf dem Konto des Verkäufers erfordert außer eine Karte für den Kunden und einem Terminal für den Händler noch einen separaten Netzbetrieb und ein eigenes Clearingsystem. Die kontenführenden Banken schließen sich solchen „Card Schemes“ an und bezahlen entsprechende Gebühren dafür. Diese Gebühren sind in der Regel vom Händler zu tragen und je nach Land und Branche fallen zwischen 1,5% – 3,5% vom Umsatz als direkte Kosten an.

Was ändert sich gerade?

Es gibt zwei Entwicklungen, die den bargeldlosen Zahlungsverkehr am POS grundlegend verändern werden:

- fast jeder Kunde hat ein Smartphone mit einer Banking App und

- der Zahlungsverkehr passiert „Instant“ .

Das Smartphone ist den meisten Menschen schon heute wichtiger als der Geldbeutel und damit eine Überweisung ausführen ist inzwischen ein gewohnter Vorgang. Ob das mit PIN oder Fingerabdruck passieren soll lässt sich meist nach belieben einstellen. Die Autorisierung am POS wird also künftigen einer normalen Überweisung bei der Hausbank entsprechen. Mit einer SEPA Instant Payment Transaktion ist das Geld dann sofort auf dem Konto des Verkäufers gutgeschrieben. Die Wartezeit bis zur Auszahlung durch einen Acquirer entfällt.

Wie sieht ein EFTPOS Terminal der Zukunft aus?

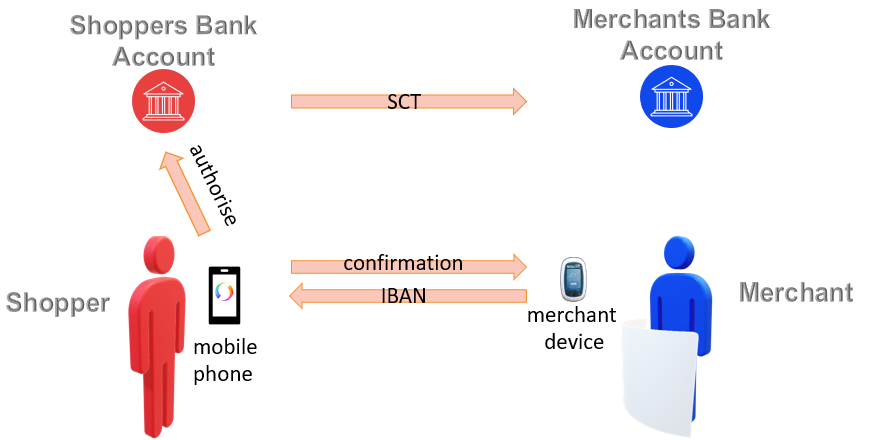

Das Auslösen einer Zahlung findet also künftig durch den Kunden mit seinem Smartphone in seiner Banking App statt. Damit verliert das Terminal seine Komplexität und seine Aufgabe wird auf zwei sehr unkritische Funktionen beschränkt:

- Übergabe der Kontodaten des Zahlungsempfängers an das Smartphone

- Empfang der Zahlungsbestätigung vom Smartphone und deren Darstellung (Licht, Ton, Quittungsdruck)

Die gesamte Kommunikation wird also von der Händlerseite auf die Kundenseite verlagert.

EFTPOS Terminal Gen.2

Zur Verhinderung von Manipulationen muss in die Kommunikation ein Zertifikateserver eingebaut werden, aber die Kosten sind im Vergleich zum heute üblichen Terminalnetzbetrieb ebenfalls überaus günstig. Da bei diesem Ablauf kein Netzbetrieb eines Card Schemes genutzt wird, entfallen auch die aufwändigen Zulassungsverfahren.

Falls neue Sicherheitsverfahren oder Zahlverfahren (auch Kryptowährungen) ermöglicht werden sollen, kann dies durch Updates der Handysoftware bzw. der Banking App sehr schnell geschehen. Flexibilität und Sicherheit steigen also, bei gleichzeitig geringeren Kosten.

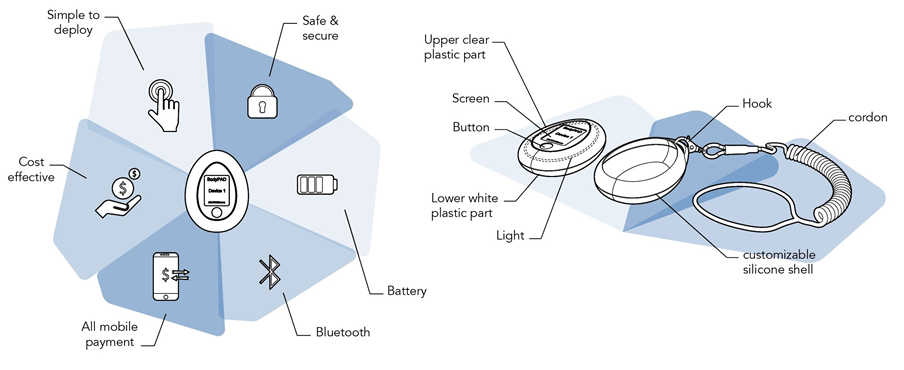

design draft mobile POS device for SME merchants or delivery service

Durch die geringen Hardwarekosten und die kleine Bauart können die Geräte auch mobil eingesetzt werden, z.B. bei Lieferdiensten oder im Handwerk. Auch der Einsatz bei SB-Automaten wird einfacher und günstiger, weil auch hier keine Kommunikationseinheit im Automat mehr nötig ist und insbesondere die teure, vandalensichere Tastatur für die PIN entfallen kann.

Das Smartphone und das Bankkonto im Mittelpunkt

Die gesamte Kommunikation zur Zahlungsabwicklung findet über das Smartphone statt und der Käufer bedient nur seine bekannte Banking App. Das „Terminal“ liefert die Bankdaten des Verkäufers und erhält die Bestätigung über die erfolgreich abgewickelte Transaktion, aber keine Kontoauszugsdaten. Im Verkaufsprozess sind diese auch gar nicht nötig, sondern stehen im Kontoauszug der Hausbank in gewohnter Weise zur Verfügung.

Für Käufer und Verkäufer wird das Bezahlen am POS also zu einer normale Überweisung, mit der gleichen Sicherheit und zu den gleichen Kosten.

SEPA Instant Payments am POS

Wie geschrieben können unterschiedliche Zahlverfahren in der beschriebenen Weise abgewickelt werden. Das größte Einsparpotenzial für den Händler entsteht, wenn er direkt mit seinem bestehenden Hausbankkonto arbeiten kann. Im SEPA Raum werden Überweisungen zunehmend „Instant“ durchgeführt und mit der oben beschriebenen Methode ist der Einsatz nun auch am POS einfach umsetzbar. Die Vorteile für den Händler sind enorm:

- keine Gebühren an „card schemes“

- kein traditionelles (teures) EFTPOS Terminal

- kein Netzbetrieb

- Zahlungen bis 100.000,- € möglich

- kein Betrugsrisiko

- Geldeingang auf dem eigenen SEPA Bankkonto in wenigen Sekunden

Das Warten auf eine SEPA POS Lösung, etwa durch Request to Pay lohnt sich also nicht.

Teilen