Ein Beitrag von

Andreas Wegmann

Veröffentlicht am

02.12.2020

Aktualisiert am

03.12.2020

Lesezeit

2 min

Corporate oder Purchasing Cards sind ein wesentlicher Bestandteil der Kreditkartenwelt. Unternehmen können die Abrechnung von betriebsbedingten Ausgaben vereinfachen und gleichzeitig flexiblere Abläufe für ihre Mitarbeiter gestatten. Natürlich wird auch bei diesen Firmenkarten das „Plastik“ als Medium durch das Handy ersetzt werden. Die Gelegenheit sollte genutzt werden, um vom teuren Kreditkartenschema auf SEPA Request to Pay umzusatteln.

Request to Pay statt Firmenkreditkarte

Die Motivation zur Einführung von Firmenkreditkarten ist immer die Automatisierung der Abrechnung. Auch die Purchasing Card der Kreditkartenorganisationen ist in den USA aus diesem Grunde entstanden. Den Durchbruch erlebte das Prinzip mit der Einführung im Pentagon. Interne Studien hatten ergeben, dass die Kosten für Genehmigungsprozess bei der Beschaffung von Büromaterial den Wert des Materials übersteigt. Den Mitarbeitern wurde ein Purchasing Karte mit eigenem Budget ausgegeben und sie konnten sich dann nötige Bleistifte selbst beschaffen. Die Karten sind im Einsatz begrenzt auf die für Geschäftsausgaben typischen Branchen. Jede Akzeptanzstelle (Verkäufer) ist über einen Code klassifiziert (Merchant Category Code – MCC) und dieser Code ist Bestandteil der Transaktionsdaten. Mit dem MCC lassen sich Kategorien von Kartenumsätzen erkennen und damit leichter verbuchen,

Wenn ein Unternehmen Firmenkreditkarten ausgeben will, muss es mit einer Issuing Bank zusammenarbeiten. Die Regularien der Kreditkartenwelt müssen eingehalten werden, d.h. die Identifikation des Karteninhabers, der Ablauf beim Bezahlen, Abrechnung und Auszahlung sind vorgegeben. Es entsteht ein eigenes Subsystem für die Firmenkarten im Unternehmen.

Die Abrechnungsgebühren (Disagio für die Akzeptanzstelle) sind bei dieser Art von Karte am höchsten und daher sind sie bei Verkäufern nicht so gerne gesehen.

Mit Request to Pay kann ein Unternehmen die gleiche Funktion über einen SEPA Dienst mit der Hausbank erfüllen.

Request to Pay – wie funktioniert das bei Geschäftsausgaben?

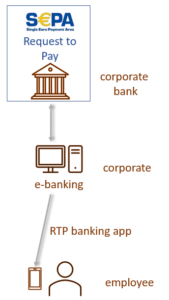

Banken mit Fokus auf das Firmenkundengeschäft werden in ihrer E-Banking Anwendung die Verwaltung von Unterkonten für Mitarbeiter ermöglichen. Über das E-Banking System kann dann eine zugehörige Banking App an Mitarbeiter ausgegeben werden. Der Verfügungsrahmen

Banken mit Fokus auf das Firmenkundengeschäft werden in ihrer E-Banking Anwendung die Verwaltung von Unterkonten für Mitarbeiter ermöglichen. Über das E-Banking System kann dann eine zugehörige Banking App an Mitarbeiter ausgegeben werden. Der Verfügungsrahmen

und weitere Einsatzbedingungen werden vom Unternehmen gesteuert. Der Mitarbeiter kann nun Geschäftsausgaben mit seinem (Firmen)Handy tätigen und z.B. am Point of Sale oder in Online Shops einkaufen oder auch tanken.

Die getätigten Umsätze werden unmittelbar in der Banking Anwendung des Unternehmens

angezeigt und alle relevanten Belegdaten (auch ein MCC) werden mitgeliefert.

Vorteile für das Unternehmen

- Zusammenarbeit mit der Hausbank statt eines Kreditkarten Subsystems

- kein Abstimmungsaufwand mit Belegdaten (e-invoicing)

- direkte Kontrolle und flexible Einsatzmöglichkeiten

- hohe Betrugssicherheit

RTP im Firmenkundengeschäft bei Banken

Viele Banken bieten Ihren Firmenkunden unmittelbar oder mit Partnern Firmenkreditkarten an. In der Regel partizipieren die Banken dann auch von den entstehenden Erträgen (Interchange fee), haben allerdings wenig Kontrolle über diesen Teil der Geschäftsbeziehung.

Die Umsätze von Firmenkreditkarten werden meist mit mehreren Wochen Verzug abgerechnet und damit haben sie auch eine Kreditfunktion für das Unternehmen. Ein Teil der Unternehmensfinanzierung wird damit der Hausbank entzogen.

Mit RTP haben die Banken die Möglichkeit die Kontrolle zurück zu gewinnen und intensiver mit ihren Firmenkunden zusammen zu arbeiten. Dies gilt besonders dann, wenn kein eigenes Firmenkreditkartenprogramm entwickelt werden konnte oder es nicht lukrativ ist.

Teilen