Ein Beitrag von

Andreas Wegmann

Veröffentlicht am

08.02.2022

Aktualisiert am

14.11.2023

Lesezeit

3 min

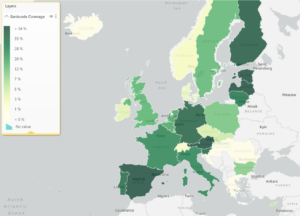

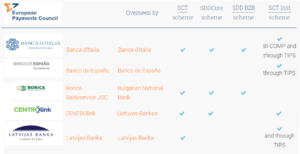

Wie schon in einem früheren Beitrag beschrieben, ist SEPA auf nationaler Ebene recht unterschiedlich ausgeprägt. Die Nationalbank von Litauen ist sehr beliebt bei FinTechs mit einer E-Geld Lizenz und schon lange kein Geheimtipp mehr. Sie stellt den Dienst CENTROlink bereit, mit dem der Zahlungsverkehr mit dem Eurosystem möglich ist. Wie CENTROlink mit SEPA funktioniert und was die wesentlichen Unterschiede zum SEPA Clearer der Bundesbank sind, wird in diesem Beitrag erläutert.

Wer nutzt CENTROlink für SEPA?

Normalerweise stellt eine Nationalbank ihren etablierten Banken ein Clearing System für die nationalen Zahlungen zur Verfügung. Diese Infrastruktur ist teuer und gerade in kleinen Staaten ist das Volumen gering. Die Kosten lasten auf wenig Schultern.

Normalerweise stellt eine Nationalbank ihren etablierten Banken ein Clearing System für die nationalen Zahlungen zur Verfügung. Diese Infrastruktur ist teuer und gerade in kleinen Staaten ist das Volumen gering. Die Kosten lasten auf wenig Schultern.

Am Geschäft in Litauen mit knapp 3 Mio. Einwohnern ist kaum jemand interessiert, am Zugang zu über 500 Mio. EU Bürgern im SEPA Raum dafür umso mehr. Die litauische Nationalbank hat ein auf Echtzeittransaktionen ausgelegtes System geschaffen, um ausländische Finanzdienstleister anzulocken. Über CENTROlink können Banken und E-Geldinstitute Zahlungen im SEPA Raum vergleichsweise einfach senden und empfangen, sowie IBANs „instant“ erstellen und vergeben.

Die Möglichkeit „fremde Gelder“ schnell in einem SEPA Bankkonto zu verwahren, ermöglicht eine Reihe von lukrativen Geschäftsfeldern. Natürlich gelten für die FinTech Unternehmen dabei die Geldwäscheregularien der EU, aber die litauischen Aufsichtsbehörden scheinen neuen Geschäftsideen gegenüber vergleichsweise aufgeschlossen zu sein.

CENTROlink, SEPA und ISO 20022

Das Eurosystem basiert wie alle modernen Finanztransaktionssysteme auf der ISO 20022. Als angeschlossenes System trifft dies auch für CENTROlink zu, aber mit deutlichen „Eigenheiten“ bei der Auslegung der Formate. Die Transaktionen werden übrigens zunächst an das EBA Clearing übertragen und erreichen also nur mittelbar TIPS.

Das Eurosystem basiert wie alle modernen Finanztransaktionssysteme auf der ISO 20022. Als angeschlossenes System trifft dies auch für CENTROlink zu, aber mit deutlichen „Eigenheiten“ bei der Auslegung der Formate. Die Transaktionen werden übrigens zunächst an das EBA Clearing übertragen und erreichen also nur mittelbar TIPS.

Ungewöhnlich ist auch die vollständige Ausrichtung auf Einzeltransaktionen, die zudem immer eine Eingangsbestätigung erhalten. Der Dienst ist auf den 24/7/365 Betrieb ausgelegt. Das System folgt also auch bei einer normalen Überweisung (SEPA credit tansfer) oder einem Lastschrifteinzug (SEPA direct debit) den Abläufen der SEPA Instant Payments. Die Abwicklung von B2B Lastschriften ist nicht Bestandteil des Dienstes.

Im Vergleich zum Abwicklungssystem der deutschen Bundesbank (EMZ, SEPA Clearer), mit seiner Ausrichtung auf die Verarbeitung von Bulk Dateien und begrenzten Betriebszeiten erscheint CENTROlink sehr fortschrittlich. Beim SEPA Clearer wird auch auf eine Transaktionsbestätigung verzichtet, da bei der Übermittlung via EBICS oder FileACT eventuelle Sendefehler abgefangen werden.

Auch beim Blick auf die Preise werden die unterschiedlichen Ausrichtungen deutlich: bei der Bundesbank können in einem Bulk File bis zu 100.000 Transaktionen im Wert von bis zu 1 Mrd.€ eingereicht werden. Für das Clearing werden dennoch nur 0,0025€ berechnet.

CENTROlink berechnet pro Transaktion (SCT oder SCT Inst) 0,01 € und für Lastschriften sogar 0,05€. Die Geschäftsmodelle von FinTechs halten diese Gebühren sicherlich eher aus, als echter Massenzahlungsverkehr mit großen Transaktionsvolumina.

CENTROlink berechnet pro Transaktion (SCT oder SCT Inst) 0,01 € und für Lastschriften sogar 0,05€. Die Geschäftsmodelle von FinTechs halten diese Gebühren sicherlich eher aus, als echter Massenzahlungsverkehr mit großen Transaktionsvolumina.

Moderne Zahlungsverkehrssysteme wie CPG.classic erlauben es nicht nur unterschiedliche Kernbankensysteme, sondern auch Clearing Systeme parallel zu nutzen. Geschwindigkeit und Kosten für SEPA Zahlungen lassen sich so ausbalancieren und neue Geschäftsmodelle und Partnerschaften schneller umsetzten.

Teilen