Ein Beitrag von

Andreas Wegmann

Veröffentlicht am

24.08.2023

Aktualisiert am

25.08.2023

Lesezeit

3 min

Die Europäische Kommission hat im Juni 2023 mehrere Vorschläge veröffentlicht, darunter auch ein Dokument für die dritte Version der Payment Services Directive, kurz PSD3. Die neue „Zahlungsdiensterichtlinie“ wird danach um eine Verordnung über Zahlungsdienste, die Payment Services Regulation (PSR) ergänzt.

Warum eine PSR?

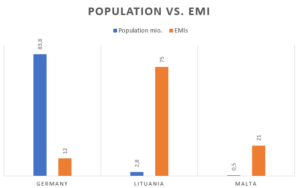

Die PSD1 (von 2007) und PSD2 (von 2015) sind wie die PSD3 sog. EU-Richtlinien, d.h. die einzelnen Mitgliedstaaten müssen diese erst in nationales Recht umsetzen. Sowohl der genaue Gesetzestext, als auch die Arbeit der nationalen Aufsichtsbehörde ist nicht in allen Ländern gleich. Blickt man auf „Payment Akteure“ im SEPA Raum, fällt ein gewisses Ungleichgewicht auf. In manchen Ländern gibt es z.B. unverhältnismäßig viele E-Geld-Institute (EMI). Ein exorbitanter Bedarf an dieser Art von Bankdienstleistung in diesen Ländern darf bezweifelt werden. Vielmehr liegt es nahe, dass sich Unternehmen gezielt in solchen Ländern ansiedeln, in denen die Erlangung einer Lizenz leichter als anderswo erscheint. Dank EU-Recht kann aber von dort aus das Geschäft in der gesamten EU ausgeführt werden. Solche Ungleichheiten widersprechen natürlich den Grundsätzen der europäischen Gemeinschaft und mit einer EU Verordnung, also der PSR, werden in allen EU Staaten fortan die selben Regeln gelten.

Die PSD1 (von 2007) und PSD2 (von 2015) sind wie die PSD3 sog. EU-Richtlinien, d.h. die einzelnen Mitgliedstaaten müssen diese erst in nationales Recht umsetzen. Sowohl der genaue Gesetzestext, als auch die Arbeit der nationalen Aufsichtsbehörde ist nicht in allen Ländern gleich. Blickt man auf „Payment Akteure“ im SEPA Raum, fällt ein gewisses Ungleichgewicht auf. In manchen Ländern gibt es z.B. unverhältnismäßig viele E-Geld-Institute (EMI). Ein exorbitanter Bedarf an dieser Art von Bankdienstleistung in diesen Ländern darf bezweifelt werden. Vielmehr liegt es nahe, dass sich Unternehmen gezielt in solchen Ländern ansiedeln, in denen die Erlangung einer Lizenz leichter als anderswo erscheint. Dank EU-Recht kann aber von dort aus das Geschäft in der gesamten EU ausgeführt werden. Solche Ungleichheiten widersprechen natürlich den Grundsätzen der europäischen Gemeinschaft und mit einer EU Verordnung, also der PSR, werden in allen EU Staaten fortan die selben Regeln gelten.

PSD3 Zielsetzung

Beim SEPA Zahlungsverkehr sind der EU-Kommission immer drei Ziele wichtig:

- Gleiche Voraussetzungen in allen Ländern (siehe oben)

- Schutz der Verbraucher (vor Betrug, aber auch unseriösen Unternehmen)

- Förderung von Innovation und Wettbewerb (keine Oligopole, besonders wenn diese aus dem nicht-SEPA Raum stammen wie z.B. Visa, Mastercard und PayPal)

Die PSD2, wurde mit dem Ziel eingeführt, den SEPA Zahlungsmarkt quasi aufzubrechen: die Banken als Hüter der Euro-Konten wurden gezwungen, anderen Unternehmen Zugang zu diesen Konten zu gewähren. Innovative Ideen und ein gesunder Wettbewerb für Produkte im Finanzdienstleistungsbereich sollte nicht länger durch die Abschottungsstrategie der etablierten Banken behindert werden. Kontoinformationsdienste (Account Information Service – AIS) und Zahlungsauslösedienste (Payment Initiation Service Provider – PISP) wurden als „Mitspieler“ definiert.

Gleichzeitig wurden die Bedingungen für die Verfügung von Zahlungen durch die zwei-Faktor Authentifizierung (2FA) verschärft, um die Betrugsbekämpfung zu verbessern.

Die Themen sind offensichtlich noch nicht zur Zufriedenheit gelöst, da mit der PSD3 und der PSR im Grunde alles nachgeschärft wird. Die wichtigen Vorschläge für eine neue Regelungen in Stichworten:

- Austausch von betrugsbezogenen Informationen zwischen Zahlungsdienstleistern

- Stärkung der Kundenauthentifizierungsregeln (Secure Customer Authentification – SCA)

- verbesserte Zugänglichkeit des SCA für Nutzer mit Behinderungen

- erweiterte Rückerstattungsrechte für Betrugsopfer

- Verpflichtung zur Aufklärung der Kunden bei Betrug

- obligatorische Überprüfung der Übereinstimmung von IBAN und dem Namen des Zahlungsempfängers bei SEPA credit transfers.

- Verbesserung der Verbraucherrechte, z. B. bei Kontensperrung

- die Verschärfung der Sanktionsbestimmungen

- verpflichtende „Kunden-Dashboards“ zur Verwaltung der Zugriffsberechtigung auf Finanzdaten

- klarere Informationen zu Geldautomatengebühren

- Vereinfachung von Bargelddiensten für Einzelhändler

- neue Regeln für unabhängige Geldautomatenbetreiber

- Stärkung der Rechte von Nicht-Banken-Zahlungsdienstleistern gegenüber EU-Zahlungssystemen und Banken

- Verbesserung der „Open Banking“ Funktionalität

Änderungen für E-Geld-Institute (EMI)

Änderungen für E-Geld-Institute (EMI)

Im bisherigen Regelwerk wurde zwischen E-Geld-Instituten (dürfen E-Geld ausgeben, z.B. Prepaid Karten) und Zahlungsinstituten (dürfen Guthaben verwalten) unterschieden. Gemäß dem aktuellen Vorschlag soll es nur noch Zahlungsinstitute geben, die zusätzlich eine Genehmigung für E-Geld-Dienste beantragen können.

Vom Vorschlag zur PSD3 Umsetzung

Wie erwähnt sind die veröffentlichten Dokumenten Vorschläge, die von der EU Kommission geprüft wurden. Im nächsten Schritt werden diese sowohl vom EU Rat als auch vom Europäischen Parlament geprüft. Sobald diese Gremien einen finalen Texte vereinbart und verabschiedet haben, wird dieser vollstreckbar. Für die PSR gilt dabei eine besondere Übergangsfrist von voraussichtlich 18 Monaten. Die PSD3 selbst wird, wie ihre Vorgänger, innerhalb der dann vom EU-Gesetzgeber festgelegten Fristen in nationales Recht der einzelnen Länder umgewandelt werden.

Quelle: EU Kommission

Teilen