Ein Beitrag von

Andreas Wegmann

Veröffentlicht am

05.07.2024

Aktualisiert am

05.07.2024

Lesezeit

3 min

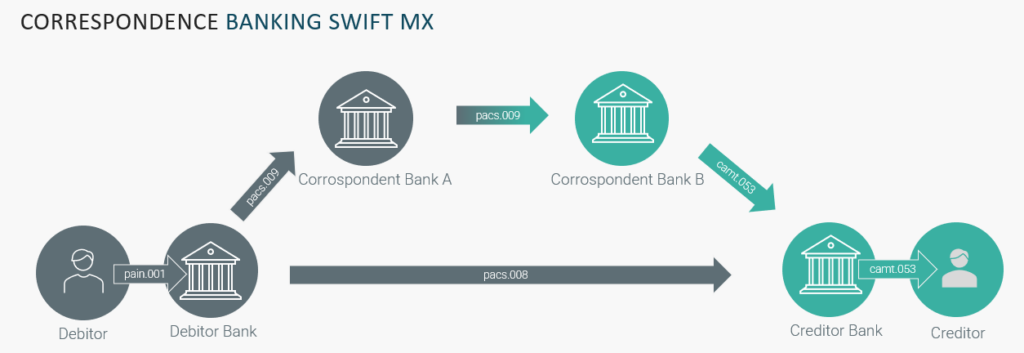

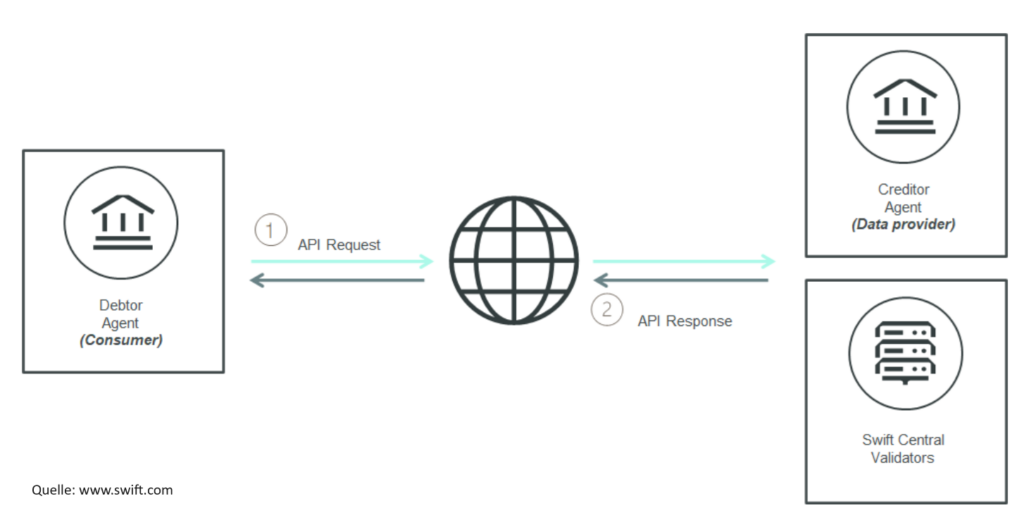

Mit der Verpflichtung für SEPA Banken zum Verification Of Payee Scheme (vormals „IBAN-name check“ genannt) hat die EZB die Möglichkeit geschaffen, im Vorfeld einer Zahlung bestimmte Angaben zu prüfen. Im internationalen Zahlungsverkehr gibt es zwar keine Verpflichtung dazu, aber die technischen Möglichkeiten hat SWIFT bereits mit dem Payment Pre-validation Service aufgebaut. Vor der eigentlichen Transaktion per pacs.008 bzw. pacs.009, können über eine API Prüfungen vorgenommen werden.

SWIFT Payment Pre-validation vs. SEPA Verification Of Payee

Die Überprüfung der Zahlungsdaten bevor eine Transaktion ausgelöst wird, soll beim SEPA Verification Of Payee (VOP) den sog. APP Betrug (Authorized Push Payment Fraud) verhindern. Im Bereich des Korrespondenzbankensystems ist die Anwendung weitreichender, deshalb hinkt der Vergleich zwischen diesen Systemen.

Die Überprüfung der Zahlungsdaten bevor eine Transaktion ausgelöst wird, soll beim SEPA Verification Of Payee (VOP) den sog. APP Betrug (Authorized Push Payment Fraud) verhindern. Im Bereich des Korrespondenzbankensystems ist die Anwendung weitreichender, deshalb hinkt der Vergleich zwischen diesen Systemen.

Typischerweise haben die sendende und die empfangende Bank bei Korrespondenzbankensystem keine direkte Geschäftsbeziehung und daher auch wenig Kenntnis von einander. Der SWIFT Payment Pre-validation Service hilft zu verhindern, dass Zahlungen aufgrund falscher Angaben oder dem Status des Kontos (erloschen, gesperrt) bei der Empfängerbank abgewiesen wird.

Derlei Ablehnungen von Zahlungen sind beim SEPA Clearing unkritisch, da die Clearingsysteme entsprechende Automatismen haben. Zwischen Korrespondenzbanken, insbesondere wenn mehrere Banken in der Transaktionskette sind, ist eine Rückabwicklung i.d.R. viel aufwändiger.

Die Vermeidung von Rückabwicklungen ist auch ein Grund für eine weitere, wichtige Eigenschaft zum SEPA VOP: PPV ist keine Einbahnstraße, d.h. die empfangende Bank kann quasi Rückfragen zur Transaktion stellen, um eine korrekte Zuordnung oder auch die Rechtmäßigkeit einer Transaktion sicher zu stellen.

Damit vermindert der SWIFT PPV Service die Zahl der zurückgewiesenen Transaktionen, den damit verbundenen Aufwand bei den beteiligten Banken und die Frustration bei den Kontoinhabern. Der SWIFT Payment Pre-validation Service ist also ein wichtiger Beitrag zur Effizienz das Korrespondenzbankensystems.

Ein Nachteil des Services ist es, dass natürlich keine Verpflichtung zur Teilnahme besteht. Es bleibt abzuwarten, wie sich die Nutzung entwickelt.

Die Payment Pre-validation API

Der PPV Dienst ist für die teilnehmenden Banken über eine SWIFT eigene API zugänglich, die sowohl über das SWIFT Multi-Vendor Secure IP Network (MV-SIPN), als auch im Internet bereitgestellt wird. Eine Version der Payment Pre-validation API ist für die Benutzung durch Kontoinhaber gedacht (Payment Pre-validation Consumer API). Außer der Prüfung der Verfügbarkeit des empfangenden Kontos können weitere Kriterien geprüft werden, z.B.:

Payment Purpose Code bzw. Payment Purpose

In manchen Ländern sind diese Angaben zwingend erforderlich.

Amount bzw. Account Format

Manche Währungen lassen nur eine bestimmte Anzahl von Dezimalstellen zu bzw. schreiben sie vor.

Category Purpose

Die Kategorie der Zahlung muss u.U. für das empfangende Konto zulässig sein.

Financial Institution Identity

Prüfung des empfangende Instituts auf Listung im SwiftRef.

SwiftGo Eligibility

Wenn die Zahlung die Zulassungsbedingungen des SwiftGo-Regelwerks erfüllt, können Informationen zur Abwicklungszeit und Gebühren eingeholt werden.

Payment Instruction und Contextual Payment

Verschiedene Angaben zum Währungskorridor und Länderanforderungen können vorab validiert werden.

Die teilnehmenden Banken müssen dabei natürlich beachten, dass sie die Auflagen zum Datenschutz in Ihrem Land nicht verletzten.

Wenn Sie Fragen zum SWIFT Payment Pre-validation Service haben, freuen wir uns auf Ihre Kontaktaufnahme.

Teilen