Ein Beitrag von

Andreas Wegmann

Veröffentlicht am

17.06.2024

Aktualisiert am

23.01.2025

Lesezeit

3 min

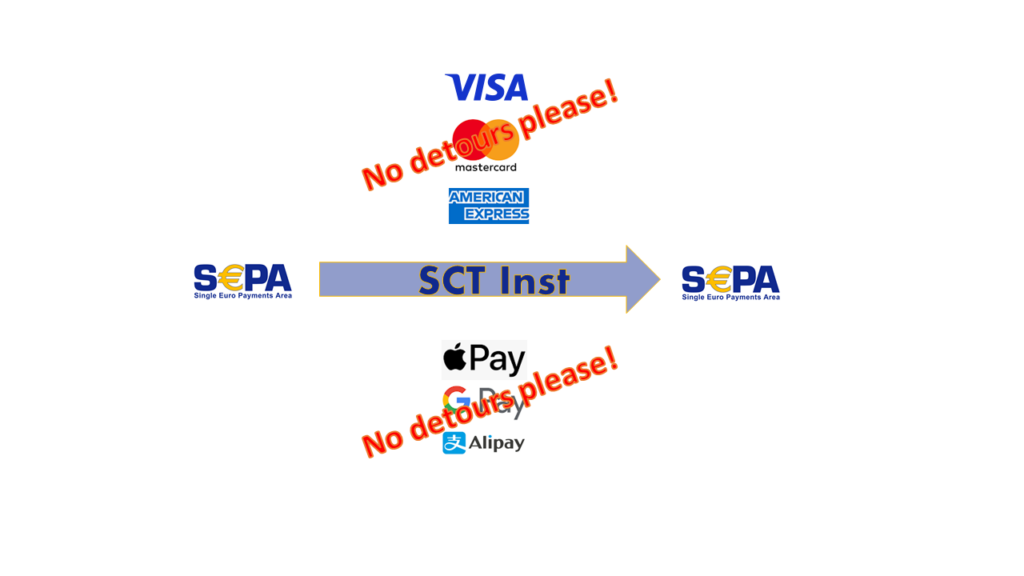

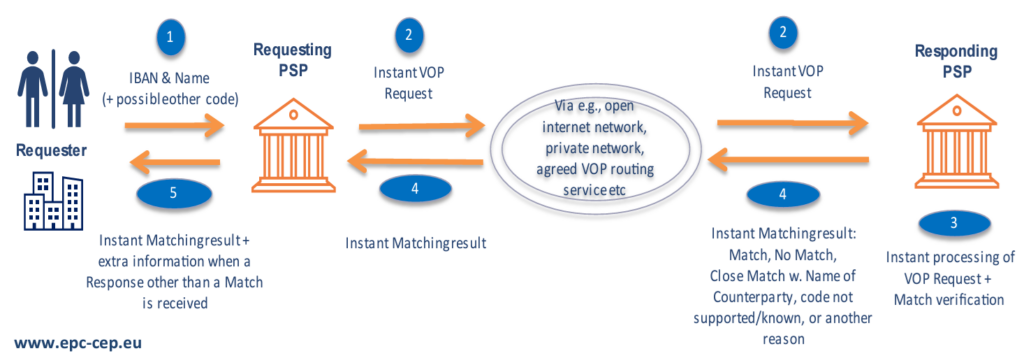

Das Verification of Payee (VOP)-Schema ist eine verpflichtende Reihe von Regeln für Payment Service Provider (PSP, vulgo Banken; Zahlungsdienstleister, E-Geld Institute) in der Single Euro Payments Area (SEPA). Es legt Abläufe im Vorfeld einer Bezahltransaktion fest, damit die Identität des Zahlungsempfängers überprüft werden kann, bevor die Zahlung ausgeführt wird. Das VOP-Schema dient der Betrugsprävention von sog. Authorized Push Payment Fraud (APP), bei dem der Zahler über die Identität des Zahlungsempfängers getäuscht wird.

Ablauf der „Verification of Payee“

Der Name eines Kontoinhabers spielt für die Abwicklung im Interbankenzahlungsverkehr einer SEPA Zahlung keine Rolle (bei Kreditkartenzahlungen übrigens auch nicht). Zwar muss der Namen des Empfängers bei Zahlungen angegeben werden, aber er wird von der empfangenden Bank nicht geprüft. Mit der Verpflichtung zur Verification of Payee wird es dem Zahler bei einer Überweisung (SEPA credit transfer) ermöglicht, vorab den Namen des Empfängers zu prüfen. Ebenso kann bei Lastschriften (SEPA direct debit) der Name des Kontoinhabers geprüft werden.

Die Prozedur für den Verification of Payee ist der eigentlichen Zahlung vorgelagert und die Zahlung kann unabhängig vom Ergebnis einer Prüfung ausgeführt werden. Die Abläufe bei den Clearing- und Settlement Systemen bleiben also unverändert bestehen.

Welche Verpflichtungen bestehen für Banken?

Die Verification of Payee Verpflichtung an die sog. Instant Payment Verordnung gekoppelt und zunächst sollten die Echtzeitzahlungen (SEPA Instant Payments) als erstes mit VOP abgewickelt werden. Inzwischen hat das EPC beschlossen, dass zeitgleich auch bei den regulären SEPA credit transfers eine Verification of Payee Abfrage angeboten werden muss.

Zum 5 Oktober 2025 tritt das VOP Schema in Kraft, d.h. zu diesem Zeitpunkt müssen also die Echtzeitzahlungen und der Massenzahlungsverkehr über eine Namensprüfung verfügen.

Herausforderung VOP

Herausforderung VOP

Für Banken stellt sich die Frage nach einer effizienten Umsetzung der Verification of Payee Verpflichtung. Da Echtzeitzahlungen als Einzeltransaktionen behandelt werden, der Massenzahlungsverkehr aber mit Batch- bzw. Bulk-Files abgewickelt wird, müssen flexible Lösungen gefunden werden. Ebenso müssen die Systeme nicht nur den Namen des Kontoinhabers innerhalb von drei Sekunden prüfen können, sondern bei Firmen auch die Firmenkennung (LEI) oder die Steuernummer. Dabei sind die VOP Schnittstellen noch im entstehen und erst zusammen mit dem Rule Book zum September 2024 verfügbar.

Klar ist, dass Banken den VOP auf „allen Kanälen“ anbieten müssen, auf denen die Kunden Zahlungen initiieren können. Im Online- und Mobile-Banking ist das vergleichsweise einfach, beim Telefonbanking und in der Filiale ist der Service schwerer zu erfüllen.

Trotz aller Aufwände darf eine Bank keine zusätzlichen Kosten für eine Verification of Payee Prüfung erheben.

Match, No Match and Close Match

Wie bereits in einem früheren Beitrag erwähnt, werden auch die Regelungen für die partiellen Übereinstimmungen Gegenstand von vielen Diskussionen sein. Außer einem „stimmt“ (match), stimmt nicht (no match) gibt es noch eine partielle Übereinstimmung (close match). Die Tragweite einer falschen Verification of Payee Antwort ist groß: wenn eine Bank die Spezifikationen nicht einhält, haftet sie im Betrugsfall für den Schaden. Die Regeln für einen „close match“ sind ansatzweise definiert, aber es bleiben Problemfelder wie z.B.

- unterschiedliche Zeichensätze (griechisches Alphabet, etc.)

- Firmenkürzel und Rechtsformen

- Gemeinschaftskonten

Sollten Sie für Ihr Unternehmen eine Verification of Payee Lösung wie unser CPG.vop suchen, freuen wir uns auf Ihre Kontaktaufnahme hier.

Teilen